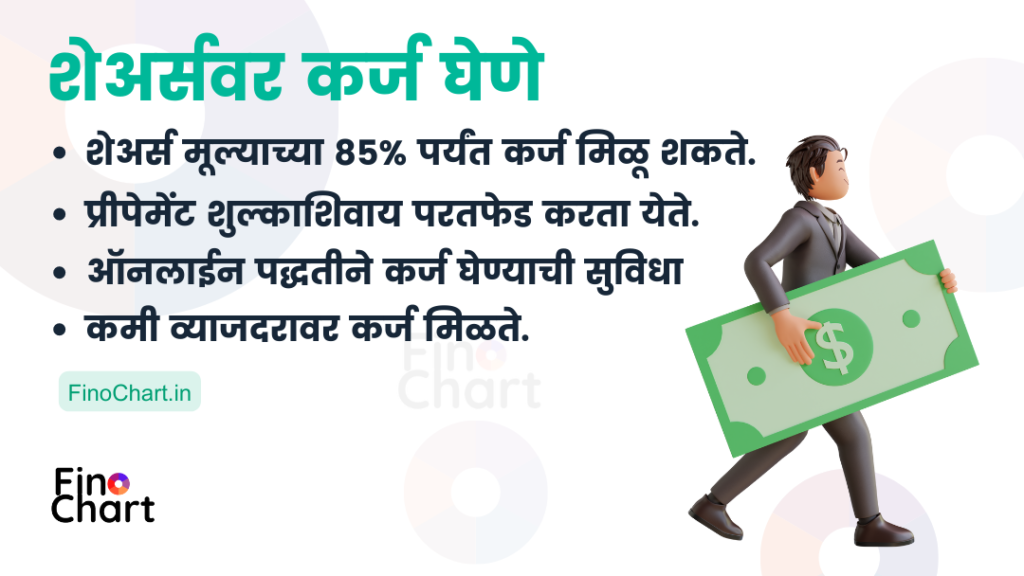

तुम्ही यापूर्वी सोन्यावर, जमिनीवर, गाडीवर कर्ज घेतले असेल पण आता तुमच्याजवळ असलेल्या शेअर्सवर सुद्धा बँक तुम्हाला कर्ज देऊ शकते. अशा प्रकारच्या कर्जाला रोख्यांवर (सिक्युरिटीज) कर्ज देणे Loans Against Shares असे म्हणतात. शेअर्सवर घेतलेल्या कर्जासाठी व्याज केवळ वापरलेल्या रकमेवरच आकारले जाते.

तुमच्याकडे अतिरिक्त रक्कम असल्यास, तुम्ही कोणत्याही प्रीपेमेंट शुल्काशिवाय वापरलेल्या रकमेसाठी प्रीपेमेंट करू शकता.

शेअर्सवर कर्ज घेणे म्हणजे काय? loans against shares

जेव्हा तुम्ही तुमच्या Demat खात्यामध्ये उपलब्ध असलेले कंपनीचे शेअर्स बँकेकडे सिक्युरिटी (तारण) म्हणून ठेवता आणि त्याबदल्यात कर्ज घेता त्यालाच शेअर्सवर कर्ज घेणे Loans Against Shares असे म्हणतात.

अशाप्रकारे कर्ज घेताना तुमच्या जवळील शेअर्स बँकेला थेट विकले जात नाहीत, फक्त त्यांच्याकडे गहाण ठेवलेले असतात. तुमच्या Demat खात्यामध्ये असताना तुम्हाला मिळणारे सर्व लाभ जसे शेअरवरील हक्क (rights), त्यातून मिळणारे बोनस (bonuses), लाभांश (dividends) इत्यादी फायदे तुम्हाला नेहमीप्रमाणे मिळत राहतात.

यामध्ये तुम्ही गहान म्हणून ठेवलेल्या शेअर्सवर ओव्हरड्राफ्ट सुविधा सुद्धा मिळते.

कर्जासाठी तुम्झाला सर्व शेअर्स गहाण ठेवता येत नाहीत.

शेअर्सवर कर्ज कसे घ्याल?

शेअर्सवर कर्ज घेण्याची (Loans Against Shares) सर्व प्रक्रिया हि ऑनलाईन पद्धतीने केली जाते. आज जवळजवळ सर्वच बँक आणि स्टॉक ब्रोकर शेअर्सवर कर्ज देण्याची सुविधा त्यांच्या ग्राहकांना उपलब्ध करून देतात

कर्ज घेण्यासाठी लागणारी कागदपत्रे

प्रत्येक बँक कोणत्या प्रकारचे शेअर्स तारण म्हणून ठेवायचे याची यादी तुम्हाला देतात. त्या यादीतील शेअर्स जर तुमच्याकडे असतील तर तुम्ही ते तारण म्हणून ठेऊ शकता.

प्रौढ व्यक्तीं त्यांचे शेअर्स तारण ठेऊ शकतात. परंतु अल्पवयीन, HUF, अल्पवयीन, खाजगी कंपन्या आणि अनिवासी भारतीय त्यांच्या नावावरील शेअर्स तारण बँकेकडे तारण म्हणून ठेऊ शकत नाहीत.

कर्ज घेण्यापूर्वी तुम्हाला एक विनंती अर्ज भरून बँकेकडे सादर करावा लागेल त्यानंतर त्या विनंती अर्जासोबत तुम्हाला तुमची कागदपत्रे जोडावी लागतील.

शेअर्सवर कर्ज घेण्यासाठी लागणारी कागदपत्रे :

- ओळख पुरावा/रहिवासी पुरावा

- पगाराच्या स्लिपसारखा उत्पन्नाचा पुरावा (फॉर्म क्रमाक १६)

- गेल्या सहा महिन्यांतील अलीकडील बँक स्टेटमेंट

- पॅन कार्ड

- रद्द केलेला बँकेचा चेक

- Demat खात्याचे स्टेटमेंट

शेअर्सवरील कर्जाचे फायदे

१. शेअर्सवर मिळालेले कर्ज हे तुम्ही तुमच्या गरजेनुसार कोणत्याही कामासाठी वापरू शकता. असे कर्ज घेताना अमुक एखाद्या कारणासाठी वापरावे लेगेल अशी कोणतीच आत त्यासोबत घालून दिलेली नसते.

२. मुदतीपूर्वी जरी शेअर्सवर घेतलेले कर्ज परतफेड केले तरी त्यसाठी कोणताही दंड बँक तुम्हाला आकारत नाही कारण आधीच या कर्जांची कालमर्यादा एक वर्षापर्यंत असते.

३. शेअर्स तारण ठेऊन घेतलेल्या कर्जावर कमी व्याजदर बँकेकडून आकारल्या जातो. त्याचा फायदा ग्राहकांना कमी व्याजदरात कर्ज घेताना होतो.

शेअर्सवरील कर्जाचे तोटे

१. सोन्याप्रमाणे शेअर्सवर कर्ज देताना शेअर्सच्या एकूण बाजार मूल्याच्या ८० टक्के ते ८५ टक्के एवढ्याच रकमेपर्यंत बँक कर्ज उपलब्ध करून देते.

२. बँकेने ठरवून दिलेल्या यादीमध्ये असलेल्या कंपनीचे जर तुमच्याकडे शेअर्स असतील तरच बँक तुम्हाला तुमच्या शेअर्सवर कर्ज देते अन्यथा बँक कर्ज देत नाही.

३. तुमचे शेअर्स तुम्ही बँकेकडे तारण ठेवल्यामुळे त्याच्यावरील तुमची मालकी हि काहीप्रमाणात कमी होते. कधी-कधी चांगला नफा मिळणार या उद्देशाने बँकेचे कर्ज परतफेड करण्यापूर्वीच तुम्ही शेअर्स विकू शकत नाही. कर्जाची परतफेड केल्यानंतरच तुम्हाला अशा शेअर्स ची विक्री करता येईल.